Cinco pasos para acogerse a un proceso de insolvencia en medio de la pandemia

El decreto ley 560 permite aplicar mecanismos extraordinarios en los acuerdos

La última encuesta realizada por la Andi a 172 empresas reveló que muchas pasan por una grave situación de liquidez. De las encuestadas, 59,9% tiene un flujo de caja de un mes o menos para pagar la nómina de sus trabajadores y 70,8% de ellas no tiene para cumplir con las obligaciones frente a sus proveedores. Por esa razón, muchas podrían estar pensando en declararse insolventes.

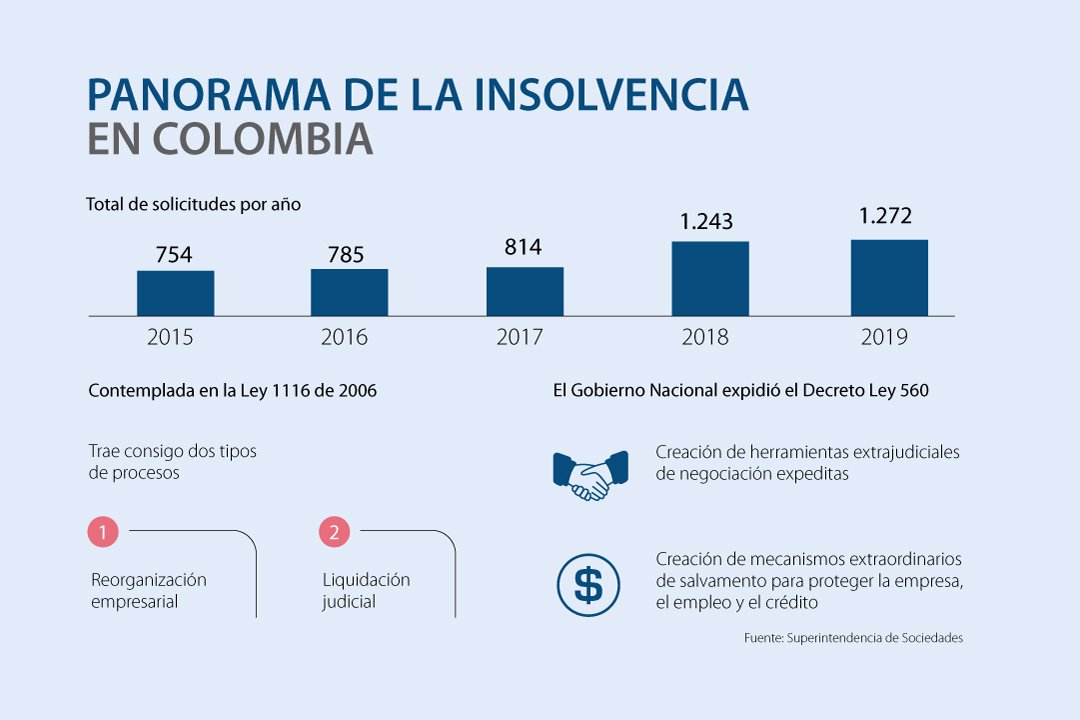

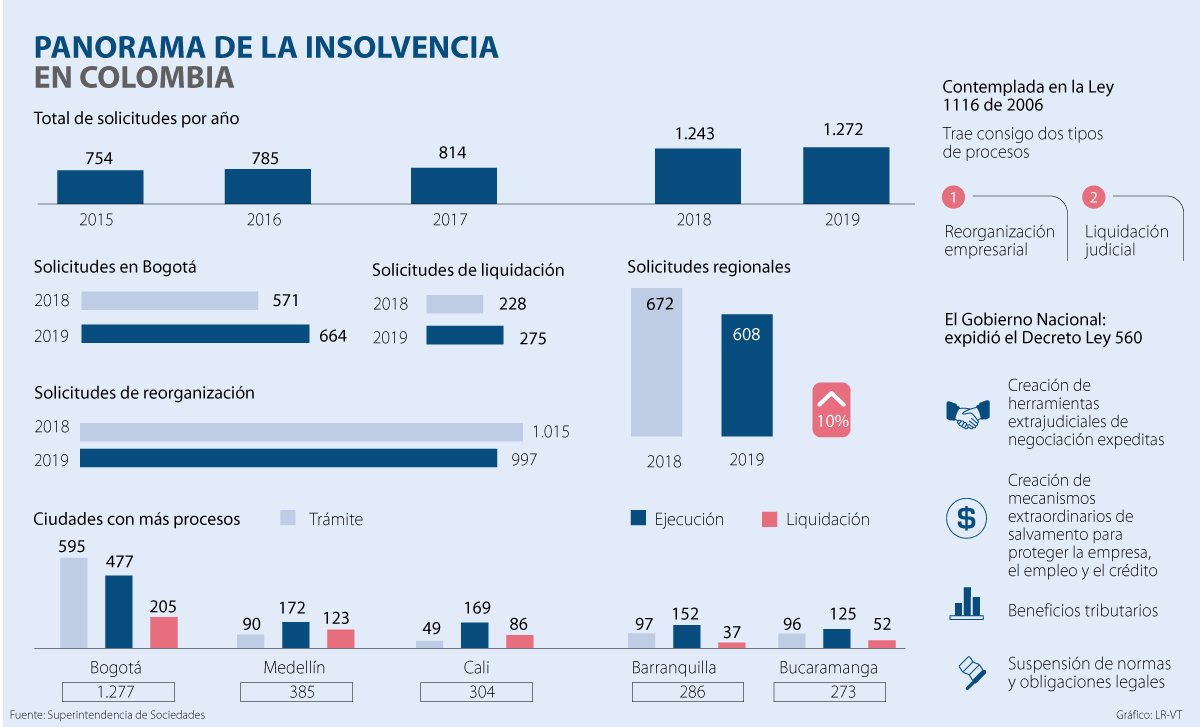

Para llevar a cabo este proceso de insolvencia en medio de la pandemia, una empresa podría tener en cuenta cinco pasos. Además, no hay que olvidar que ante la situación actual, el Gobierno decidió expedir el Decreto Ley 560, con la única finalidad de aplicar mecanismos extraordinarios que permitan a las empresas ingresar de forma más eficiente en un proceso de insolvencia y en menor tiempo.

La idea es facilitar la preservación de la empresa y el empleo, mediante una serie de herramientas, tales como la negociación de emergencia de acuerdos de reorganización y el procedimiento de recuperación empresarial en las Cámaras de Comercio, así como mecanismos que faciliten la realización de acuerdos y beneficios tributarios.

Para el Superintendente de Sociedades, Juan Pablo Liévano, el mayor beneficio que trae el Decreto es que hay dos procedimientos de negociación directa entre los deudores y los acreedores, para que de manera extra-procesal, sin intervención del juez se solucionen los conflictos económicos.

“Se establecieron unos mecanismos que permite la consecución de recursos al permitirse una mayor libertad en el establecimiento de garantías y protecciones a los acreedores que pongan recursos frescos, al igual que se dan unos alivios tributarios de caja”, dijo Liévano.

Lo primero que debe tener en cuenta es que el proceso parte de la solicitud del deudor al juez concursal para que sea admitido al trámite de un procedimiento de insolvencia.

Recuerde que hay que mostrar ante un supervisor los cinco estados financieros básicos de los últimos tres años de la compañía, el inventario de sus activos y pasivos, el plan de negocio para la reorganización y un proyecto de calificación de créditos.

De acuerdo con Juan Pablo Bonilla, director de Posse Herrera Ruiz de la práctica de Resolución de Conflictos, un trámite de insolvencia pasa por tres aspectos primordiales: el primero es dar una clara precisión en la información financiera que presenta el deudor, puesto que le servirá de base para que sus acreedores conozcan su situación. Lo segundo, es el plan de negocios que presenta el deudor, pues allí se encuentra la forma en la que se puede superar la crisis.

Por último, “es importante la comunicación fluida que debe haber entre el deudor y sus acreedores. Es de vital importancia que unos y otros participen del proceso de insolvencia para encontrar la mejor manera de reorganizar las obligaciones del empresario”, aseguró.

Lo segundo que hay que tener en cuenta es que luego de la admisión al proceso por parte de la Supersociedades, comienza la etapa de determinación, publicidad y objeción y fijación de los créditos objeto de la reorganización.

Tras eso pasa al tercer paso que es cuando la Superintendencia pone el proyecto en conocimiento de los acreedores, y estos pueden presentar objeciones. Las mismas son definidas en una audiencia especialmente citada para ello.

Terminada esta audiencia, y definidos los créditos que serán objeto del acuerdo de reorganización, se pasa al cuarto paso que es cuando empieza la etapa de negociación del acuerdo.

No hay que olvidar que solo los deudores afectados, destinatarios del Régimen de Insolvencia, podrán celebrar acuerdos de reorganización, a través del trámite expedito de admisión a reorganización o de negociación de emergencia en Supersociedades o ante jueces civiles. También, ello les permitirá iniciar un procedimiento de recuperación en las Cámaras de Comercio.

Es importante para eso tener en cuenta el último paso, ya que quienes se quieran acoger al Decreto deberán acreditar que se encuentran afectados como consecuencia de la pandemia y de las medidas adoptadas por el Gobierno.

El Decreto permitirá la posibilidad de negociar con todos o una parte de sus acreedores por un término de tres meses, para lograr un acuerdo. Durante este término, se suspenden los procesos ejecutivos o de cobro coactivo, y se podrá aplazar los pagos de obligaciones por conceptos de gastos de administración que estime necesarios, excluyendo salarios, aportes parafiscales o de seguridad social.

Si no se logra celebrar el acuerdo o no se confirma, el deudor podrá acudir al procedimiento ordinario de reorganización.

Para Cristina Mejía, socia del área de práctica de resolución de conflictos de la firma Baker McKenzie, algunas de las ventajas que obtiene la empresa al declararse insolvente es que ningún acreedor con deudas pendientes a su favor puede ejecutar a la empresa o los bienes que le han sido entregados en garantía del pago de sus créditos y no se le suspenderá el suministro de insumos necesarios.

“Además, una de las principales ventajas introducidas por el Decreto 560 es que le permite a negociar parcialmente sus deudas. Esto quiere decir que la empresa puede negociar acuerdos de pago con aquellos grupos de interés que pueden decidir si la empresa se liquida o sigue en funcionamiento”, aseguró Mejía.

Artículo tomado de asuntoslegales.com